在美國,投資盈利後需要繳納資本利得稅(captial gain tax)。有盈利(captial gain)就有損失(captial loss),captial loss可以抵稅。許多投資者聽說過wash sale,知道此時captial loss不可以抵稅,但不明白其中的細節,因而都很怕觸犯這條規定。

本文通過分析典型的wash sale範例,讓投資者明確這條規則的適用境況,其所謂disallowed loss的規則。這將有助於你看懂Form 1099-B上的數字。本文還會介紹wash sale報稅的方法,以及避免wash sale麻煩的方式。看懂本文只需要大致知道capital gain tax即可。

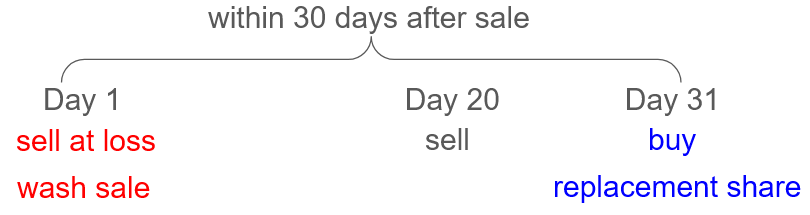

Wash Sale 的例子

Publication 550 Glossary部分有wash sale的一個簡短定義:

A sale of stock or securities at a loss within 30 days before or after you buy or acquire in a fully taxable trade, or acquire a contract or option to buy, substantially identical stock or securities.

可以看出,只要滿足幾個條件

- 賣出時虧損

- 觀察前後的30天內,即一共61天的窗口期

- 如果有買入substantially identical stock

就可以判定為wash sale。

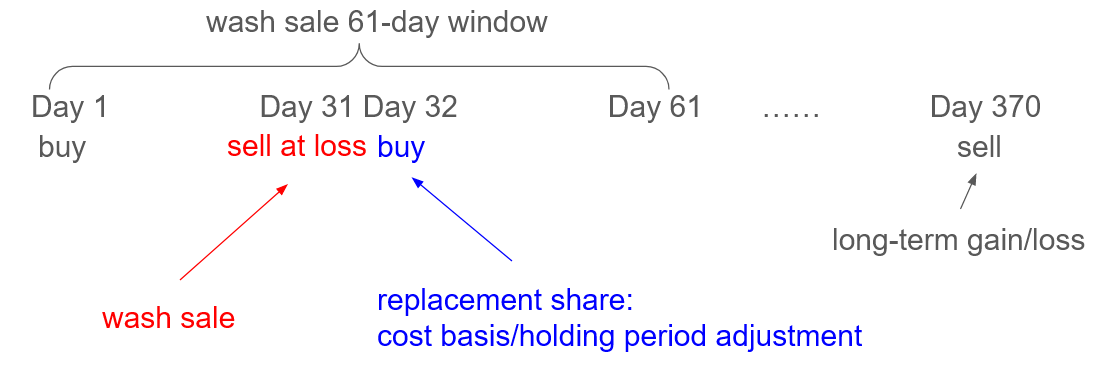

例1[理想案例]:Watson在Day 1以100每股的價格買入100股S,在Day 31股票S跌到80時將其全部賣出。在Day 32,Watson立即又以80每股的價格買入100股S。他在Day 370以125的價格全部賣出,總盈利2500。

根據上述規則,我們觀察Watson在Day 31的賣出行為,發現在賣出後的第31天(即Day 32)有買入行為。買入的是identical stock S,於是Watson在Day 31的賣出行為屬於wash sale。

Watson為何會在Day 31選擇虧損買入,而第二天(Day 32)又重新買入呢?投資的角度有多種可能性,但在稅務角度上,虧損賣出再以同一個價格買入會導致浮虧(unrealized gain)變成實虧(realized gain)。根據captial gain tax的基本規則,realized gain會產生captail gain tax,而realized loss可以抵稅。於是對於一個可以長持的股票,將浮虧變成實虧的實質是先抵稅,在交稅,對於投資人是有利的。廣義上這種延稅行為可以稱之為tax loss harvesting。

Wash Sale後果

Wash sale並不違法,只是會使上述tax loss harvesting策略會失效。在例1中,它有兩個稅務後果:

- disallowed loss

Watson在Day 31產生的2000 loss屬於disallowed loss。他在Day 32買入的100股S,屬於replacement share。其cost basis要加上2000 disallowed loss。

- holding period

Watson在Day 32買入Day 370賣出的S,holding period看似不足365天(370-32+1<365),但因wash sale規則應再補上Day 31賣掉的那100股的holding peroid,總計370天,因此總盈利$2500屬於long term capital gain。

這樣調整以後的效果,在holding period與capital gain的計算上與Watson從Day 1一直持有到Day 370賣出完全一致。也就是Day 31到Day 32出現的S股價格維持80的無風險稅務套利機會被wash sale機制消除。這也是wash sale規則應有的作用。

我們發現,disallowance of loss一定對投資者不利的,因為本可以抵稅的loss被延遲了(loss deferred);holding period相加則有利有弊:若默認long capital gain稅率比short term低,則short term gain變成long term gain有利(例1情況),而short term loss變成long term loss則有弊。

例1是wash sale規則在理想情況下消除tax loss harvesting的工作機制,但投資人如果短線操作多,可能會無意識觸發wash sale,因此有必要了解一下多次買賣情況下wash sale如何識別,最主要的是認定replacement share是哪一部分。

根據前文的定義,我們應對每一筆交易,尋找其前後30天的範圍內是否有買入replacement share,然而實際情況會更複雜一下。

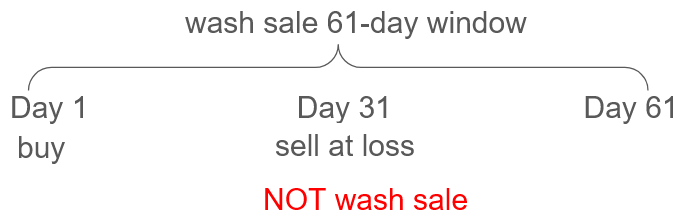

例2[正常買賣]:Watson在Day 1以100每股的價格買入100股S,在Day 31股票S跌到80時將其全部賣出。

如果按照wash sale的文字定義,Day 31賣出行為在前後30日內的確有一筆買入——正是Day 1的買入,那麼Day 1的買入是否構成wash sale呢?

這當然不是wash sale,因為不然所有的sale就都是wash sale!實際操作中,Day 1買入的100股不是replacement share,無法按前述規則調整cost basis,也無法按前述規則調整holding period。下一個例子IRS以Revenue Ruling形式回答了這個問題。

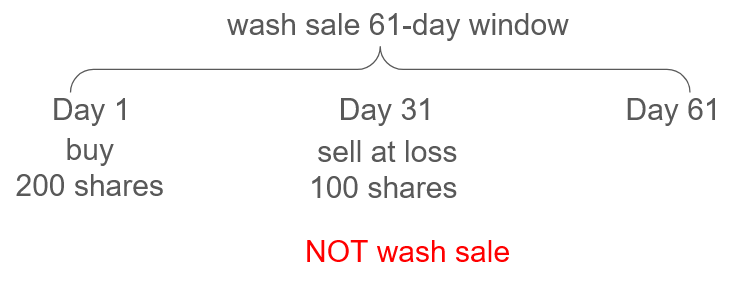

例2′[賣出一半]:Watson在Day 1以100每股的價格買入200股S,在Day 31股票S跌到80時賣出100股。

這個例子和上一個例子一樣,如果200股是同時買入的,顯然也沒有稅務套利的機會。Rev. Rul. 56-602指出,1921年制定的wash sale條款IRC Sec. 1091是為了防止上述典型情形中harvest loss的行為,國會討論的紀要表明,這一規則並不是為了防止真實的賣出(bona fide sale of securities)

Subsequent Congressional discussions and reports refer consistently to the

new acquisition' and torepurchasing’ and `buying back’ stock or securities. These terms indicate an intent on the part of Congress to prevent a taxpayer’s taking losses for tax purposes while giving up his position in a security for only a few days or not at all. However, they do not indicate an intent to disallow a loss sustained in a bona fide sale of securities made to deduce the taxpayer’s holdings, even though the sale is made within 30 days after the securities were purchased.

在ruling末尾IRS舉的例子正是例2’,所以例2和例2’均不是wash sale。

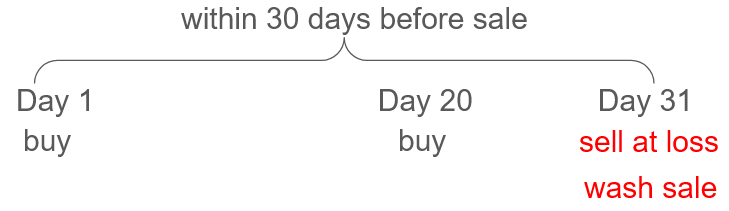

例3[多筆買入]:Watson在Day 1以100每股的價格買入100股S,在Day 20又以90每股的價格買入100股,在Day 31以80每股的價格賣出100股。

這個例子要分析必須搞清楚Day 31賣出的100股到底是Day 1買入的那100股,還是屬於Day 20買入的那100股?

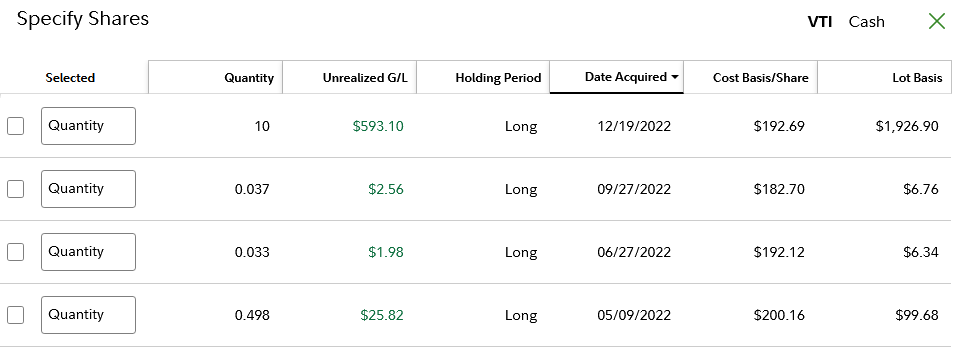

很多券商在賣出股票時支持specific share,例如fidelity:

The Specific Shares feature allows you to specify tax lot shares to trade as part of an order.

在賣出時可以選擇tax lot

我們建議賣出時選擇specific share。

這樣有三種情況可以分析

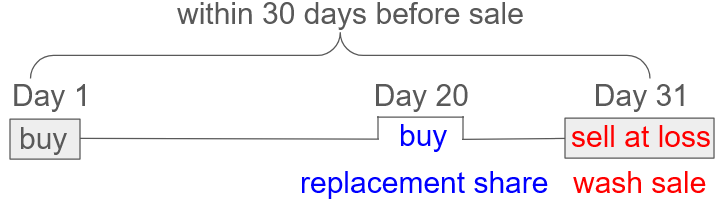

3.1:Watson以specific share方式賣出Day 1買入的那100股。

Wash sale的replacement share可以向前追溯30天,Day 20的買入是replacement share,其cost basis應調整為

90 * 100 + 20 * 100 = 11,000

即每股$110。這裡的邏輯是在wash sale之前買入(Day 20),假如價格與wash sale時價格類似的話,正如本例那樣依然可以tax loss harvesting,所以wash sale規則也允許向前追溯。

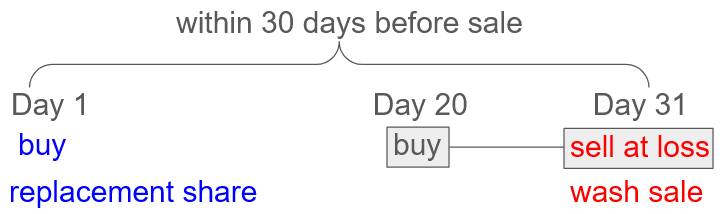

3.2:Watson以specific share方式賣出Day 20買入的那100股,是否構成wash sale呢?

與3.1的情形不同,Day 20到Day 31這筆買入賣出可能賺可能虧,但這一對交易與其他交易一樣是正常的投資收益,無法對Day 1這筆還未結束的交易的浮虧做稅務套利。

但IRS不這麼認為,在Rev. Rul. 71-316的末尾,IRS給了一個類似3.2的例子,只不過中間的那筆交易用了margin:

The above is illustrated by the following example. On July 1, 1970, a taxpayer purchased 100x shares of M company stock for cash. On July 15, 1970, the taxpayer purchased 100x shares of M company stock on margin. On July 29, 1970, he sold the 100x shares of M company stock purchased on margin at a loss. Section 1091 of the Code precludes the taxpayer from deducting the loss since he acquired substantially identical stock within a period beginning 30 days before the date of the sale resulting in a loss.

也就是說,對於3.2情形屬於wash sale,Day 1的買入的100股要進行cost basis調整。

3.3:Watson在Day 31的賣出沒有指定specific share。那麼根據CFR Sec. 1.1091-1(c)(d),默認的match順序是從前往後:3.3情況便於3.1相同。

The stock or securities acquired will be matched in accordance with the order of their acquisition (beginning with the earliest acquisition) with an equal number of the shares of stock or securities sold or otherwise disposed of.

Matching Rule

Wash sale的規則要點在於先確認哪一筆賣出是wash sale,以及哪一筆對應的賣入要調整cost basis和holding period。

當有多筆賣出和買入時,法律條文(IRC Sec. 1091)將細節的認定交給財政部,於是CFR Sec. 1.1091-1(c)(d)規定了默認按買/賣的時間順序考慮,前面的先算。

The stock or securities sold or otherwise disposed of will be matched with an equal number of the shares of stock or securities acquired in accordance with the order of acquisition (beginning with the earliest acquisition) of the stock or securities acquired.

例4[多筆賣出]: Watson長持1000股S超過1年,在Day 1以賣出100股S,虧損2000。在Day 20又賣出100股,虧損3000。在Day 31以80每股的價格買入100股。在Day 51及之前沒有其他交易。

因為Day 31買入的存在,Day 1與Day 20都可以作為wash sale。按CFR Sec. 1.1091-1(c)(d)先到先算的規定,應先考慮Day 1作為wash sale,與Day 31的賣出匹配,調整其cost basis。剩下的Day 20賣出在前後30天的窗口沒有其他交易匹配,因此不是wash sale。

例5[多筆買入]: Watson長持150股S超過1年,Watson在Day 1以賣出150股,虧損3000。在Day 20以90美股買入100股。在Day 31又以80每股買入100股。

Day 1的賣出是wash sale,在其後的30天內,有兩筆交易可以匹配。按CFR Sec. 1.1091-1(c)(d)先到先算的規定,按時間順序應調整,先在Day 20買入的股票中每股cost basis增加3000/150 = 20。在Day 31的100股,按matched with an equal number of the shares的文字,前50股每股cost basis也增加20,後50股不變。雖然Day 31買入的100股只有一個tax lot,券商對cost basis的調整是在股票賣出的時候進行,即closed position。即使Day 31的100股只先賣了20股,這20股的cost basis也可以單獨調整。歡迎各位朋友提供此類情況的Form 1099B實例。

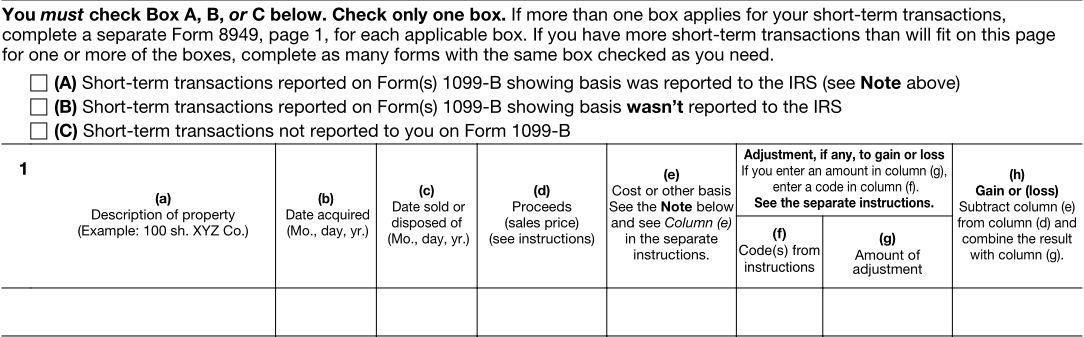

Wash Sale如何報稅

首先無論券商是否彙報,投資人若有sale at loss,則有義務檢查是否有wash sale,報告正確的disallowed loss以及正確調整cost basis。手工報稅的方法是填寫Form 8949,報告賣出的資產明細,計算出captial gain/loss之後再填回Schedule D。

對於頻繁交易的朋友,這實在太麻煩了。好在IRS給出了免填Form 8949的例外: Exception 1

Form 8949 isn』t required for certain transactions. You may be able to aggregate those transactions and report them directly on either line 1a (for short-term transactions) or line 8a (for long-term transactions) of Schedule D. This option applies only to transactions (other than sales of collectibles) for which:

- You received a Form 1099-B (or substitute statement) that shows basis was reported to the IRS and doesn』t show any adjustments in box 1f or 1g;

- The Ordinary box in box 2 isn』t checked;

- You don』t need to make any adjustments to the basis or type of gain (or loss) reported on Form 1099-B (or substitute statement), or to your gain (or loss); and

- You aren』t electing to defer income due to an investment in a QOF and aren』t terminating deferral from an investment in a QOF.

也就是說如果券商已經準備了1099-B,且已在1099-B上完成了wash sale的adjustment,那麼納稅人自己就無需再調整cost basis,也就無需再填寫Form 8949。

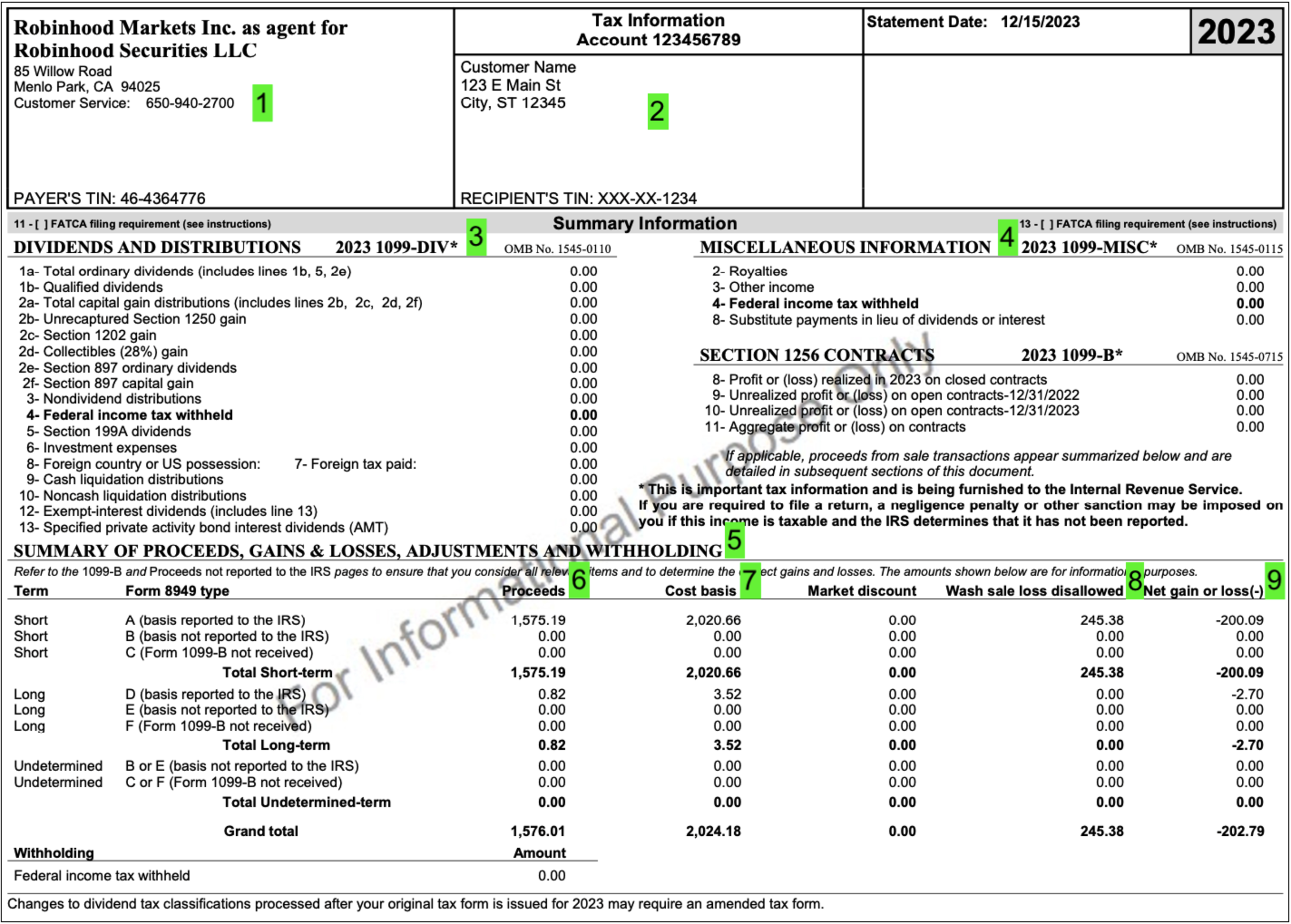

對於covered security,券商有義務以1099-B的形式向IRS準確報告basis, gain/loss等信息

a covered security is one for the sale of which the broker must report, to the Internal Revenue Service, the customer』s basis and information on whether the sale results in a short-term or long-term gain or loss.

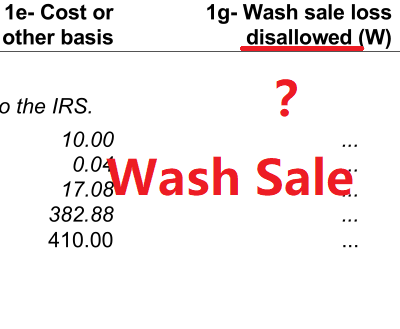

Covered security具體包括哪些,可以看Form 8949 Instruction中的定義,籠統地說2015年之後購買的股、債及衍生品皆是,這也就覆蓋了普通投資人投資的絕大部分品類。券商擁有該賬戶的全部交易記錄,可以很容易根據前面的replacement share matching rule計算出wash sale所需要調整的disallowed loss,並彙集到Form 1099-B,下圖是券商Robinhood的一個例子,注意看標記8:

若用軟件報稅,且只有單一券商,導入1099-B即可。軟件會根據1099-B提供的信息考慮wash sale,計算準確的captial gain填入schedule D。

但若投資人有多個不同的券商,則任何單個券商無法知道投資人在其他券商處的交易,也就無法完全準確的標記出wash sale,此時只有掌握全部交易信息的投資人才可以做出wash sale調整了。

如何避免Wash Sale的麻煩

至此,讀者應已瞭然,wash sale並沒有違法,只是稅務上disallowed loss不利,以及要花額外的時間查找記錄disallowed loss。以下方法可以減少或避免wash sale的麻煩:

完全避開wash sale。找到某股票的最後一個買入日期,等31天,再考慮賣出。買股票前,看31天之內是否曾賣出過該股票,如有等到第31天再買。

完全避開wash sale的稅務影響。Disallowed loss如果在同一年仍然變成了realized loss,那麼稅務上完全沒有影響,所以稅務上考慮只需看十二月的操作。如果十二月賣出了虧損的股票,那麼注意次年1月如果還在31天內不要買回來。如果年末某股票帶有因wash sale導致的cost basis adjustment,賣掉該股票可以消除wash sale的影響。以上操作皆是稅務規定影響了投資決策,投資角度是否值得應通盤考慮。

不避開wash sale,但將所有交易集中在一個券商中。雖然有wash sale,但券商會自動調整,報稅只需導入1099-B,不麻煩。但無法避開wash sale defer loss的稅務後果。

不避開wash sale,使用多個券商,但不同券商投資的股票完全不同。分析與第3點相同。

總結

本文舉例介紹了wash sale的基本規則及後果,還給出了報稅方法以及避免wash sale麻煩的幾條建議。

根據Publication 550 ,除了買回substantially identical stock以外,

- Buy substantially identical stock or securities,

- Acquire substantially identical stock or securities in a fully taxable trade,

- Acquire a contract or option to buy substantially identical stock or securities, or

- Acquire substantially identical stock for your individual retirement arrangement (IRA) or Roth IRA.

期權、期貨等衍生品交易也可以產生wash sale。能做空以及買賣這些衍生品的,想必是有經驗的投資者,本文不贅述。

IRA的例外情況,以及tax loss harvesting的策略將在今後的文章中敘述。

參考資料:publication 550; Tradelog: IRS Wash Sale Rule; Fairmark: Wash Sale Rule;

The Tax Advisor: Preserving Tax Losses by Avoiding the Wash-Sale Rules

免責聲明:本文及其中任何文字均僅為一般性的介紹,絕不構成任何法律意見或建議,不得作為法律意見或建議以任何形式被依賴,我們對其不負擔任何形式的責任。我們強烈建議您,若有稅務問題,請立即諮詢專業的稅務律師或稅務顧問。

Disclaimer: This article and any content herein are general introduction for readers only, and shall not constitute nor be relied on as legal opinion or legal advice in any form. We assume no liability for anything herein. If you need help about tax, please talk to a tax, legal or accounting advisor immediately.