J. Scott Applewhite / AP

12/19/2017周二,就在剛剛,眾議院、參議院先後投票通過了三十年來最大稅改(眾議院明天仍需重新投票,對法案中的三個條款進行修正)!預計稅改將在接下來十年帶來1.5兆美金的財政減少,希望能夠達到提振經濟之作用。然而根據 Tax Foundation 的模型即使考慮到經濟增長,也仍會有$4000億的虧空。

根據Congress』s Joint Committee on Taxation的報告,會有23%的減稅是直接與中產家庭相關,即在2019年有610億美金。而美國前1%的報稅家庭也會獲得610億美金的直接減稅。同時,根據 Tax Policy Center的另一項分析,美國收入中位數家庭會獲得大約$900美金的減稅,而無論是百分比還是金額上來看,都會給最富有家庭帶來最大的減稅。

《TAX CUTS AND JOBS ACT》的個人部分細節及簡析如下(有時間會更新公司和國際稅法部分):

註:

- 一些有爭議或大家比較關注的項目在本次稅改中「倖免」:比如學費減免,電動車的tax credit,學生貸款利息抵稅,自住房五年內滿兩年,這些都保留了下來。

- 大多數條款的生效日都是18年1月1日開始,也就是得到19年報18年稅的時候才會體會到變化,當然你18年的paycheck也會有相應變化(預繳變多或少)。

- 有意思的是,幾乎所有項目都有一個截止日期是December 31, 2025,屆時會重新回顧修改。既是雙方妥協,也是給了一條後路,防止這一草草推進的稅改發生意想不到的結果。

- 本文儘可能包括所有變化,去掉了一些特殊規定和項目。

個稅改革

Contents

1. 簡化稅率,修改標準抵扣和免稅額

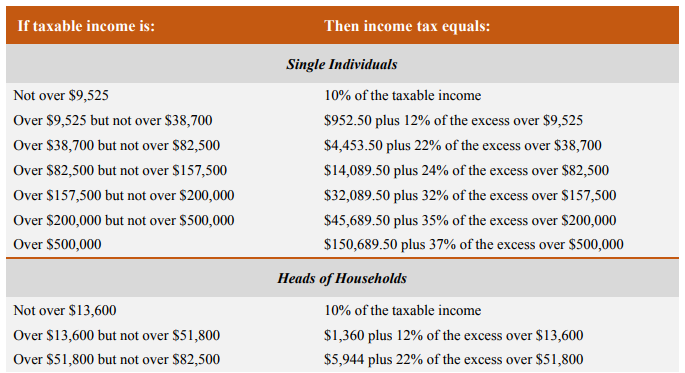

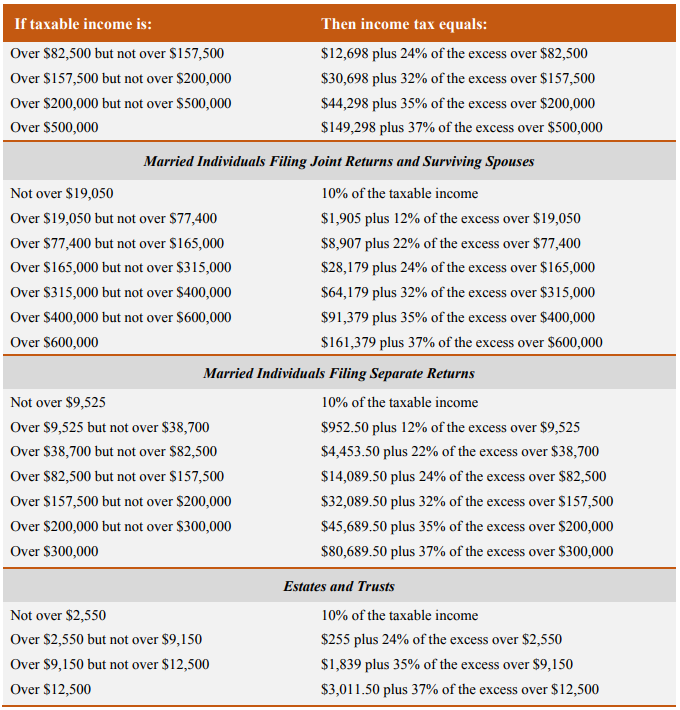

1.1. 新的稅率表

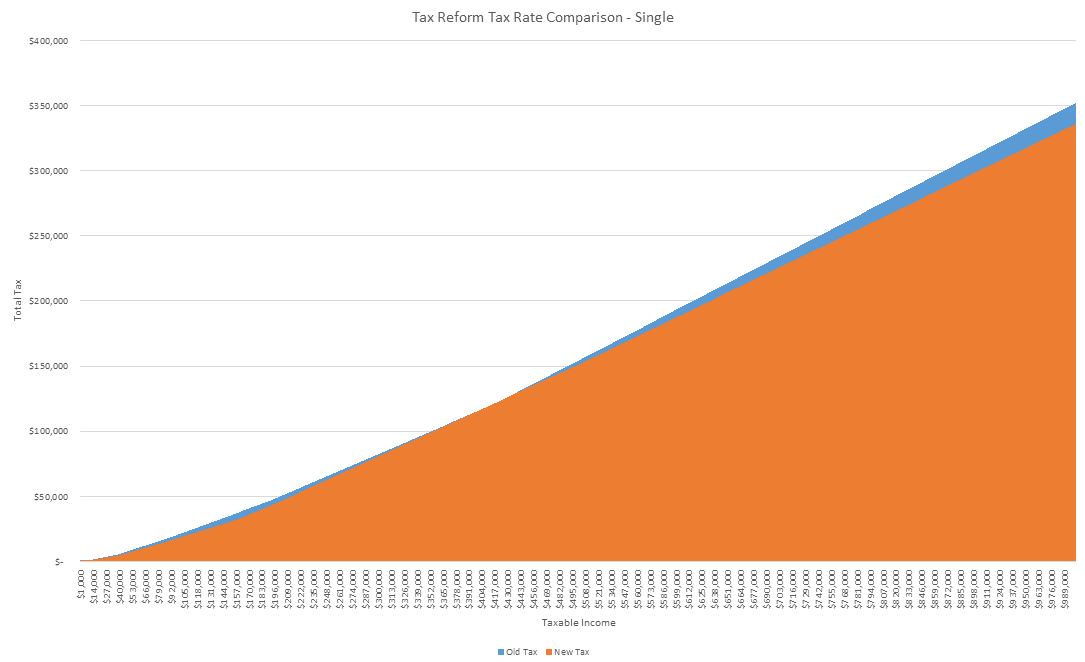

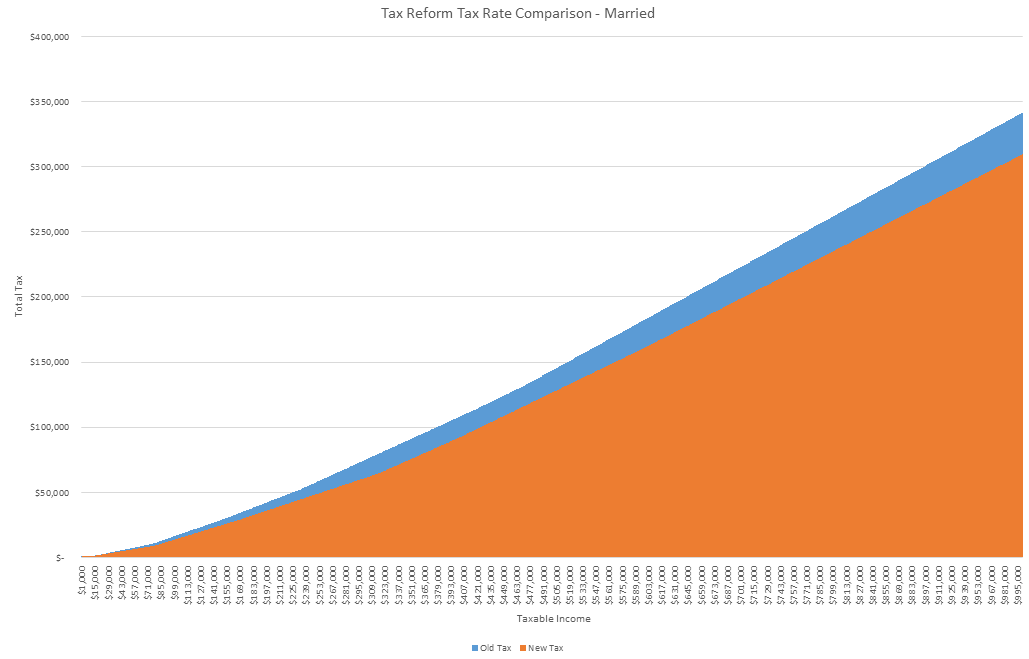

計算所得稅基本全部降低(例外:單身報稅taxable income在400,000左右時,稅反而變多了)

請看我們做的數據分析(藍色為舊稅率下的收入x對應稅收y,橙色為新稅率):

1.2. 修改標準抵扣額(standard deduction)

基本全部加倍:$12,000 for singles, $24,000 for married filing jointly, $18,000 for HoH

對於單身沒房一族是一利好,買房子的基本上是以前itemize deduction的金額約為現在的standard deduction,也就是說買房子的稅務好處沒有了。

1.3. 廢除個人免稅額(personal exemptions)

原來是每個人(自己和dependents)各$4,000左右。

1.4. 新的通貨指數(Alternative inflation measure)

以「連鎖消費者價格指數」(chained CPI)取代標準消費者價格指數(Consumer Price Index,縮寫CPI),來計算社會安全福利和其他福利中的生活成本增加,並且用於制定所得稅稅率及抵扣額變化。新的計算方法將減緩福利的提高,並且提高所得稅收入,方法是讓一些納稅人更早支付更高稅率。

2. 個人營業性收入

2.1. Pass-through公司新加20%的收入減免

對於LLC, partnership, S corporations, Sole proprietorships,公司一年的收入在聯邦層面是不用交公司稅的,而是轉入(Pass-through)股東名下,由股東按個人稅率報稅。眾議院一開始的提案是希望直接調整稅率,然後參議院的法案則是提供一個新的23%收入減免,最終參議院贏得了勝利,但是也妥協降低減免到20%。值得一提的是,具體的演算法比較複雜,且牽扯到行業和工資的限制,不是簡單乘以80就可以的。如有興趣,可以參看Joint Explanatory Statement的兩個例子。

2.2. 虧損設限

以前只有passive loss的規定,現在即使是active passthrough losses也是有上限($250,000/$500,000),多的需要帶到下一年(Carryover)。

3. 兒童稅收抵免(Child Tax Credit)改革

1. 修改兒童稅收抵免

從$1,000增加到$2,000,最多$1,400可以在哪怕沒有稅要交的情況下向政府要。非兒童的受撫養人可以抵$500。 收入超過$200K/$400K會phase out。

2. 需要有有效SSN,沒有的話仍有$500抵免(non-refundable)。

4. 簡化改革各類抵扣額和免稅項目

- 廢除分項抵扣額(Itemized Deduction)中稅收(州和地方稅如房產稅和所得稅仍可抵扣,上限一萬)、超過$750K的房貸對應利息部分、住宅權益貸款、意外損失和一些雜項抵扣。

- 慈善捐款現金部分的抵抗比例從50%增加到60%。

- 廢除分項抵扣的上限。原來是收入高於一個值後($261,500/$313,800),其差別的3%要用來降低分項抵扣額。

- 廢除公司報銷自行車員工福利免稅,即要放入W2中交稅。

- 廢除公司付搬家費的免稅,即要放入W2中交稅。

- 廢除搬家費用抵扣。

5. 退休儲蓄

1. 退休賬戶轉成Roth IRA後不可再轉回(recharacterization cannot be used to unwinding the conversion)

2. 退休賬戶借款時間延長

舊規:60天內

新規:報稅截止日,包括延期,也就是一般到下一年十月十五日

6. 遺產稅、禮物稅免稅額度加倍

舊規:$5 million免稅額(per person, per lifetime)

新規:$10 million免稅額

7. 增加個人AMT的免稅額

到 $70,300/$109,400且不易Phase-out($500k/$1,000k)。即如果hit到AMT,計算出來的AMT會降低,而且免稅額基本都可以用到。

8. 平價醫療法案(ACA)取消罰款

即奧巴馬醫療法案(Obamacare),如果沒有買保險是要罰款,19年開始取消。

9. 其他

1. 2017和2018兩年醫療費用抵免超過收入7.5%的部分即可做分項抵扣

舊規:10% (如果是65歲以上降低至7.5%)

2. 延長抗議IRS強制徵稅的時效

舊規:九個月

新規:兩年

3. 允許529 Plan資金的最多$10,000用於小、初、高中,以前只有大學可以。

(該項存疑,目前眾議院要重新投票去掉)

4. 離婚夫妻贍養費不可抵稅,被贍養方也無需算作收入。19年開始生效。

作者Wade Cai, CPA,轉載請註明作者及來源,謝謝!

參考:https://www.wsj.com/public/resources/documents/GOPtaxproposal121517.pdf