401(k)有两个contribution limit,一个是作为401(k)每年存入总额的annual addition limit (415(c) limit), 另一个是elective deferral limit (402(g) limit)。前者总是比后者大,差值部分可以构成一个叫after-tax 401(k)的子账户。细究起来,1986年国会在Revenue Act中正式定义401(k)的elective deferral,这之后才有今日意义上的after-tax 401(k)。

After-tax 401(k)作为401(k) plan的子账户并不常见。据2021年cnbc数据,全美的401(k) plan中大约只有21%提供after-tax 401(k)选项。

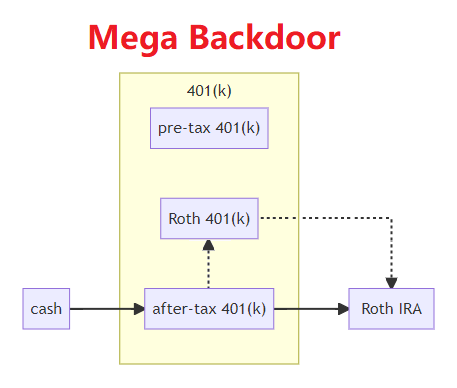

After-tax 401(k)的税务规则类似于高收入人士的traditional IRA,存入税后收入,取出时盈利部分还要再缴收入税,因此其本身并非省税利器。但正如高收入人士的traditional IRA是backdoor Roth的中转工具,after-tax 401(k)是一种叫mega backdoor Roth操作的中转工具。相比backdoor Roth每年数千的额度,mega backdoor通常每年可以增加数万的Roth 存入限额,不愧mega之名。

做mega backdoor的先决条件是

- 401(k) plan提供after-tax 401(k)选项,

以及

- After-tax 401(k)支持in-service distribution(在职期间可取)

- (或者) 401(k) plan 提供 after-tax 401(k) –> Roth 401(k)的in-plan Roth rollover

本文介绍after-tax 401(k)以及mega backdoor操作。

Contents

After-tax 401(k) Subaccount

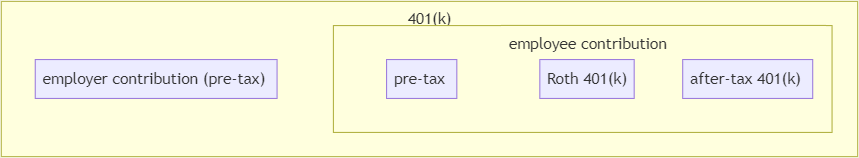

上图为综述中401(k) plan的完整结构,其中after-tax 401(k)是部分雇主允许员工存入的一个子账户。

Contribution limit

根据此图,容易算出after-tax 401(k)的存入上限。2023年401(k)的annual addition limit是66k(考虑catch-up 73.5k),此为所有账户的存入总和:

employer contribution + pre-tax 401(k) + Roth 401(k) + after-tax 401(k) <= 66k

2023年401(k)的elective deferral limit是22.5k,则

employee contribution: pre-tax 401(k) + Roth 401(k) <= 22.5k

假设员工存满了elective deferral limit,公司又额外match了10k,则after-tax 401(k)的存入上限是

66k – 22.5k – 10k = 33.5k

读者可根据自己401(k)的存入计划做类似计算。

Income tax at contribution and distribution

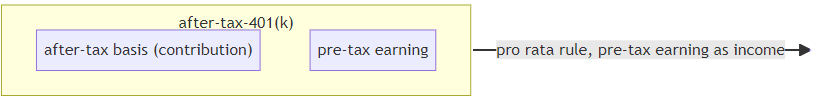

After-tax 401(k)只接受税后资金存入,这构成了after-tax 401(k)的basis。剩余资金是pre-tax earning,盈利时为正,亏损时为负。其取出规则类似于(超出收入限制时的) traditional IRA: 取出时pre-tax earning部分要计算收入税。

同样类似于traditional IRA,从after-tax 401(k)取出时有pro-rata rule,即after-tax basis与pre-tax earning只能按比例取出。又因其处于401(k)内,在72.5岁时会触发required minimal distribution (RMD)。

由于存入的after-tax basis和取出时的pre-tax earning都要缴收入税,存after-tax 401(k)有利情形是:盈利部分取出时的边际税率小于其资本利得税税率。可能的单独使用场景是

- 需频繁买卖的交易策略,每次买卖皆有盈利,after-tax 401(k)可避开卖出时的资本利得税

- 以分红为主要盈利手段的投资品

等。若没有mega backdoor,after-tax 401(k)对于高收入者来类似于(不用于backdoor的)traditional IRA,鲜有省税优势。

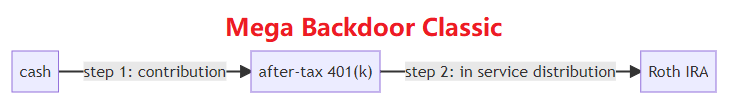

Classical Mega Backdoor

Megabackdoor,Mega Roth, Megabackdoor Roth IRA,这些名字皆是指借助after-tax 401(k)变相存Roth IRA的策略。基本操作步骤为:

第一步要求401(k) plan提供after-tax 401(k)选项。雇主会提供相应的网页或纸质方式设定存入金额。在工资direct deposit之前,payroll会先扣除员工设定的额度。

第二步要求401(k) plan提供after-tax 401(k)的in-service distribution,即在职期间取出的选项。有的公司对取出的频率、时间有限制,例如每季度不超过一次;有的公司只允许在员工离职时取出(即不提供in-service distribution)。

最佳的情况是不限制时间、频率,在职期间可取。向Roth IRA rollover的这一操作一般需要打电话完成,见券商是Fidelity的例子。做Mega backdoor的员工每月工资到账时向401(k)的custodian打电话指示其做一个after-tax 401(k) -> Roth IRA的rollover,在几天资金会出现在Roth IRA,推荐养成习惯记录Roth distribution table。

如何避免pre-tax money

在介绍backdoor的两步操作时,我们提到两步的时间间隔应尽量短,否则会产生pre-tax earning,在rollover至Roth IRA后,取出时受制于5年规则,详细分析见Roth IRA 五年规则与取钱顺序。

因after-tax 401(k)与(non-deductible) tradtional IRA的属性相似,mega backdoor也是减少pre-tax earning为佳,这要求在第一步完成后尽早做第二步。

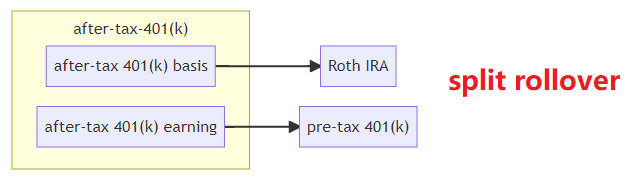

如果因为公司对in-service distribution的频率限制不可避免产生了pre-tax money,则可以尝试split rollover:

即after-tax basis rollover至Roth IRA,而pre-tax earning rollver至401(k) plan中的另一子账户pre-tax 401(k)。仅以mega backdoor而言,目的地pre-tax 401(k)也可以换成traditional IRA。但因为高收入人士往往同时做backdoor(以traditional IRA为跳板的backdoor Roth)。为应对traditional IRA的pro-rata rule,在年底清空traditional IRA为佳,所以mega backdoor优先rollover至pre-tax 401(k),这样一来不影响backdoor。

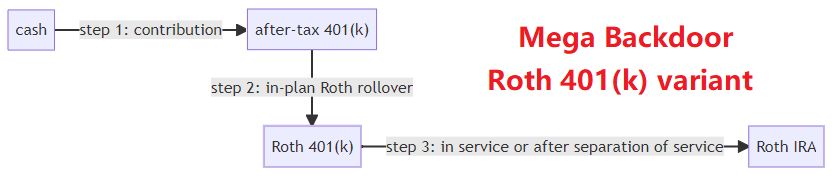

Mega Backdoor:Roth 401(k) variant

Mega backdoor还有一种借助Roth 401(k)的变种,

第一步与前者相同,第二步的目的地变成了Roth 401(k),这是一种in-plan Roth rollover(同一个401(k) plan中向Roth 账户进行的rollover)。若401(k) plan允许after-tax 401(k)进行in service distribution,那么第二步中进入Roth 401(k)中的资金会被标记为otherwise distributable amount(相应的Roth 401(k) elective deferral会被标记为otherwise non-distributable amount)。一般情况下,401(k)允许取出Roth 401(k)中otherwise distributable的部分。即使不允许,after-tax 401(k)转入Roth 401(k)也有好处,因为earning在after-tax 401(k)中产生属于pre-tax,而在Roth 401(k)中产生是Roth 401(k) earning,性质与Roth IRA的earning相同,在退休后(59.5岁)取出没有收入税。

第二步after-tax 401(k) -> Roth 401(k)可以设置自动进行,所以这一种mega backdoor的好处之一是可以省去每月打电话的麻烦。但Roth 401(k)的投资选项往往没有Roth IRA灵活。

Roth 401(k)也存在5年规则,那么这个5年规则在发生了Roth 401(k) -> Roth IRA后如何与Roth IRA的5年规则兼容呢?这一规则十分复杂,今后在涉及in-plan roth rollover的文章中另行叙述。

Legal Issue

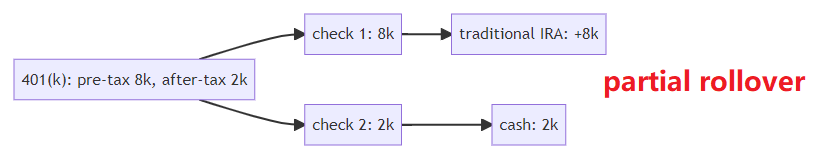

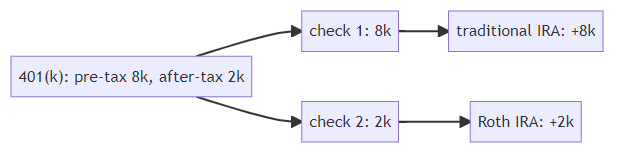

Mega backdoor源于退休人士支取401(k)时采用的partial rollover。券商在收到员工从401(k)中取钱的申请后,会按照401(k)的pro-rata rule向员工寄两张支票,一张的数额是pre-tax,一张的数额是after-tax (after-tax的basis部分,也可包括Roth 401(k))。券商的这两张支票的pre-tax/after-tax不具备法律意义。作为custodian/401(k) administator,他们只需按账目制作相应的1099-R在报税季通知员工即可,但两张支票的方式的确方便员工提前确认pre-tax/after-tax的数量,减少在后续rollover操作中出错。

我们知道Roth 401(k)诞生于2006年,早年的401(k) plan中大部分是pre-tax。对于存了after-tax 401(k)的员工,两张支票可以方便他们做parital rollover:即将pre-tax 那张支票(在60天内)存入traditional IRA,after-tax那张支票保留自用。根据Sec. 402(c)(2),在一次partial rollover中,rollover的部分应优先分配给pre-tax。这样存入traditional IRA的那张支票按照此条的确全部是pre-tax money。存入traditional IRA后可以逐年取出,而一次性取出会造成当年收入过高,推高边际税率。

如果将那张after-tax的支票存入Roth IRA呢?此时仍然可以随时取出这部分after-tax money(已退休,或未退休但属于non-taxable conversion,操作得当可不受五年规则制约);若暂不取出,还可以获得Roth IRA持续的tax free growth。2006年生效的Pension Protection Act规定了可以从401(k)直接rollover到Roth IRA,mega backdoor配合券商两张支票的支取方式逐渐流行。

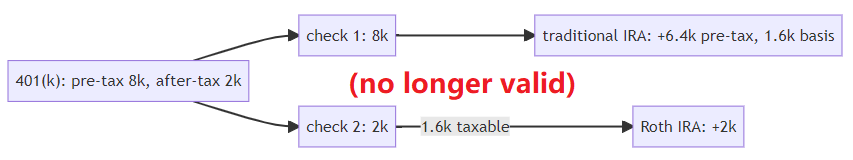

最初的mega backdoor操作,严格意义上不合法的。Sec. 402(c)(2)只是规定了做partial rollover时,先分配的部分属于pre-tax,但没有说适用于全部资金只是目的是两个不同IRA的rollover。IRS发布了Notice 2009-68,指出pro-rata rule分别适用券商给出的两张支票。按IRS的Notice,存入Roth IRA的那张支票中也包含了pre-tax money。

尽管如此,Notice 2009-68只限定了direct rollover的情况,有人认为将401(k)整体cash out就可以避开Notice 2009-68。

实际的执行情形是,券商(401(k) adminstrator)不顾IRS的Notice 2009-68,仍然维持寄出两张支票的惯例,民间的mega backdoor报税仍然不执行每张支票单独的pro-rata rule。不知因为案例太多,Notice 2009-68无法执行,还是每张支票分别pro-rata的规定确有不妥之处,IRS在2014年发布了新的Notice-2014-54,全面放弃其在Notice 2009-68的主张。员工可以做split rollover,且可指定pre-tax与after-tax的数额,自此mega backdoor从法律与IRS具体执行方面都成为合法手段。由于401(k)本身限制高收入员工的ADP/ACP test,mega backdoor远非人人可做,影响范围仍有限。

Backdoor操作的精髓是将after-tax account当中的basis转化为Roth IRA/401(k)的basis。前者产生的earning在取出时仍要计算收入税,而后者产生的earning在qualified条件下取出(例如超过59.5岁)没有收税。目前两个backdoor操作虽然合法,却已引起媒体和政坛的注意。本文成稿时,与backdoor/mega backdoor最相关的法案是2021年的Build Back Better。该法案未通过,但条款中包含了语句

(a) Rollovers and Conversions Limited to Taxable Amounts.

可见若该条通过,诸如after-tax 401(k) basis这样的non-taxable amount不可以rollover到Roth IRA,于是此条通过则backdoor/mega backdoor被禁止。有机会且愿意做mega backdoor/backdoor的,请利用好每年的额度,这些backdoor操作并不一定会长久存在。

总结

本文介绍了after-tax 401(k)子账户,重点是利用其做mega backdoor的步骤和注意事项。

对于401(k) plan提供了after-tax 401(k)账户,其有in-service distribution或Roth 401(k) in-plan Roth rollover选项的,可结合plan document制定存入策略以及mega backdoor的数额。

参考资料:investopedia, lordabbett, mega backdoor history: Kitces