Roth 401(k)是一个401(k) plan中广泛存在的子账户。俗名来自于Roth IRA与401(k)的结合,意指存入税后金额(Roth),但退休后取出时免税的401(k)选项。

Roth 401(k)兼有Roth IRA与401(k)的特点,但又不完全等同。本文介绍Roth 401(k)相关的存入取出规则。立法技术上,Roth 401(k)是对pre-tax 401(k)相关条款的增补。诸如elective deferral, vesting schedule等401(k)共通特性,本文不再详述,请先参考阅读401(k)综述。由于in-plan Roth rollover规则复杂,本文暂不涉及,今后将专文介绍。

Contents

(Designated Roth) Contribution

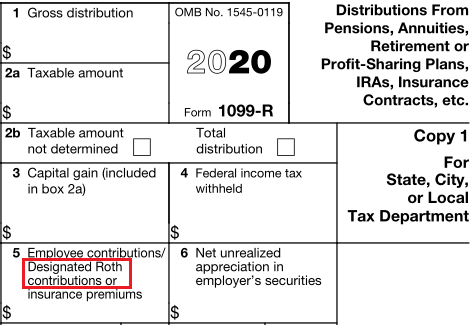

Roth 401(k)的标准名称为designated Roth account,这一专有词汇经常出现在1099-R、Form 8606等税表及其instruction中。

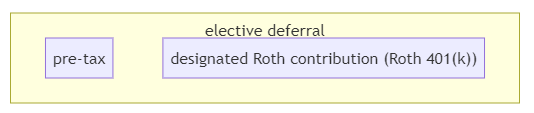

401(k) plan的elective deferral在2006年以前完全是pre-tax。2001年的法案为elective deferral提供了Roth选项:从2006年起,401(k) plan允许参与者指定一部分elective deferral为after-tax,存入的after-tax金额即为参与者的designated Roth contribution。与pre-tax 401(k)一样,雇主可根据员工的设定,从每期的paycheck中扣除后存入。

据此,Roth 401(k)并不是单独的401(k) plan,而是整个401(k) plan中的独立记账的子账户。因为其税务规则类似于Roth IRA,designated Roth account一般俗称为Roth 401(k)。

由designated Roth contribution的定义,Roth 401(k)与pre-tax 401(k) contribution分享elective deferral的限额。两者存入总额(包含所有401(k) plan)不能超过402(g) limit(即elective deferral limit,见401(k)综述)。同样,Roth 401(k) contribution作为elective deferral的一部分,不可以做in-service distribution,在职期间无法取出。

在不考虑in-plan Roth rollover的情况下,Roth 401(k)的账目分为两个部分:

| Roth 401(k) funds | note |

| designated Roth contribution | deposit in each pay period |

| earning | what remains in Roth 401(k) |

类似于Roth IRA账目中的Roth regular contribution,designated Roth contribution是Roth 401(k)的basis,即本金。

Withdraw/Distribution

pro-rata rule

Roth 401(k)是401(k)的子账户,取出操作遵循401(k)的基本规则,即pro-rata rule:与traditional IRA一样,basis与earning会被成比例取出。

qualified distribution

Basis部分取出时免税(return of basis),earning部分的税务后果取决于两个条件

5-taxable-year period of participation: 该Roth 401(k)的第一笔contribution已超过5年- 满足其他任意一个

qualified distribution条件,常见的条件是所有者年龄超过59.5岁

排列组合见下表(与Roth IRA相同):

| 小于59.5岁 | 超过59.5岁 | |

| Roth 401(k)持有小于5年 | 收入税 ✅ 10%罚金✅ | 收入税 ✅10%罚金 ❎ |

| Roth 401(k)持有超过5年 | 收入税 ✅ 10%罚金✅ | 收入税 ❎10%罚金 ❎ |

5-taxable-year period of participation

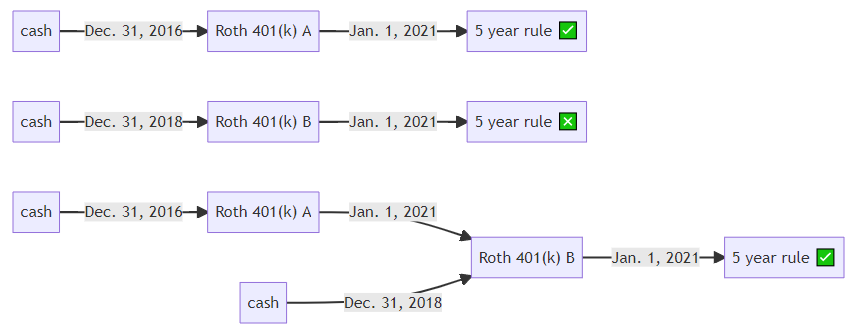

这是Roth 401(k)的第一个五年规则,从第一笔designated Roth contribution所在的那个tax year开始计时,连续5年。这与Roth IRA的5-year non-exclusion period类似,但有如下不同

- 不同雇主的Roth 401(k)分开计时

- 发生

Roth 401(k) -> Roth 401(k)direct rollover时,如果第一个plan(即rollover移出资金的plan)存入早,则第二个plan(即rollover移入资金的plan)的5年计时会被提前成第一个plan的计时(CFR Sec. 408A-10 Q2 A2 (b))。

例子:假设Craig于2016年12月31日第一次存入雇主A的Roth 401(k),金额5k (避免involuntary cash out)。则Roth 401(k) A的5年规则计时开始的年份为2016年(tax year),至2021年1月1日满足5年规则。假设Craig于2018年1月1日第一次存入雇主B的Roth 401(k),则2021年1月1日,雇主B的Roth 401(k)的5年规则计时只有3年。但若2021年1月1日,Craig做一次Roth 401(k) A -> Roth 401(k) B direct rollover,则Roth 401(k) B的首次存入时间会被重置为2016年12月31日,当即满足5年规则。反过来Roth 401(k) B -> Roth 401(k) A的rollover不会重置Roth 401(k) A的首次存入时间,因为Roth 401(k) A的首次存入时间更早。

注意:Roth IRA的5-year non-exclusion period不存在每个IRA的单独计时(aggregation),只考虑所有IRA中的第一个。

required minimal distribution

这是Roth 401(k)另一与Roth IRA的不同点:Roth 401(k)有RMD,持有人满72岁后要按照IRS提供的预期寿命的表格计算每年最低取出的比例,否则少取部分有50%的罚金。

但Roth 401(k)的RMD可以通过Roth 401(k) -> Roth IRA避免。

Rollover

本文暂不考虑in-plan Roth rollover,这样涉及Roth 401(k)的rollover只有两种

Roth 401(k) -> Roth 401(k)

Roth 401(k) -> Roth IRA

从Roth 401(k)中移出的资金,首先按pro-rata rule计算出basis与earning。对于第一种rollover,basis和earning与目的地的Roth 401(k)账目合并。

对于第二种rollover,CFR Sec. 408A-10 Q3 A3以Q&A形式明确回答了Roth 401(k)的basis应视作Roth IRA的regular contribution。也即我们有如下账目的对应关系:

| Roth 401(k) | –> | Roth IRA |

| designated Roth contribution | –> | regular contribution |

| Roth 401 (k) earning | –> | Roth IRA earning |

这样,通过离职后的Roth 401(k) -> Roth IRA rollover,员工可以地避免Roth 401(k)的pro-rata rule以及RMD。当Roth 401(k)的basis进入Roth IRA之后,变成了可以随时取的Roth IRA regular contribution,而Roth IRA没有RMD。

split rollover

在做Roth 401(k) -> Roth 401(k)/Roth IRA rollover时,可以留下一部分现金,只将剩余部分移入目的地的Roth 账户,此时CFR Sec. 402A-1 Q5 A5规定rollover移入的资金先计算earning部分。这样split rollover也是一个避开pro-rata rule,从Roth 401(k)中取本金的方法。

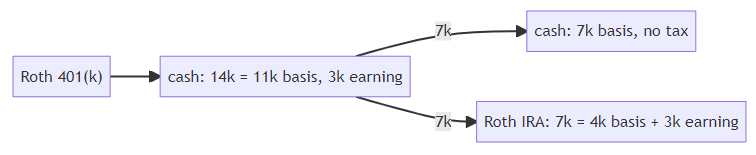

例子:Lisa从雇主A的Roth 401(k)中取出14k,其中包含11k basis与3k earning。当她只将7k移入自己的Roth IRA时(以indirect rollover形式),3k是earning, 4k是basis,剩余在手的7k现金全是afer-tax basis。这样即使她不满59.5岁,也不用对earning部分交收入税和罚款,因为earning已经全部进入Roth IRA。

根据CFR Sec. 402A-1 Q5 A5 (c),此种indirect rollover中,Lisa也可以将3k earning移入另一个雇主B的Roth 401(k),但此时雇主B Roth 401(k)的5-year non-exclusion period计时不会提前。注意Lisa取出Roth 401(k)的资金再rollover的操作属于indirect rollover,而前文Craig的例子中Roth 401(k) -> Roth 401(k)中引起计时提前的操作是direct rollover(两者区别见此文开头)。

Pre-tax 401 (k) vs Roth 401 (k)

两者关于税务优势的比较与traditional IRA vs Roth IRA相同(traditional IRA vs Roth IRA),经典结果为

- 如果当前税率高,存pre-tax 401(k)有利

- 如果退休时税率高,存Roth 401(k)有利

其他方面的比较如下表,

| tax benefit | contribution limit | distribution rule | RMD | |

| pre-tax 401(k) | pre-tax contribution, tax-deferred growth | 402(g) limit (shared with Roth 401(k)) | qualified distribution | Yes |

| Roth 401(k) | after-tax contribution, tax free growth | 402(g) limit (shared with pre-tax 401(k)) | 5-year participation period, pro-rata rule (but can be avoided via -> Roth IRA), qualified distribution | Yes (but can be avoided via -> Roth IRA) |

总得来说,Roth 401(k)在离职时结合-> Roth IRA变得更灵活。本文作者建议视个人情况调整pre-tax/Roth 比例,不建议只存其中一种,以免新法规带来变数。

总结

Roth 401(k)是401(k)中大体遵照Roth存取规则的子账户(例外规则为pro-rata rule, RMD),其与pre-tax 401(k)的比较大体与traditional IRA vs Roth IRA相同,见文中表格总结。请视个人情况设定pre-tax/Roth比例。

Roth 401(k) -> Roth IRA rollover可避免Roth 401(k)的pro-rata rule和RMD,是离职时可考虑的选项;若新雇主仍提供Roth 401(k),也可考虑使用Roth 401(k) -> Roth 401(k) (direct) rollover缩短或立即满足新Roth 401(k)的5-taxable-year period of participation要求。

参考资料:IRC Sec. 402A, CFR Sec. 402A-1, Federal Register, Investopedia

免责声明:本文及其中任何文字均仅为一般性的介绍,绝不构成任何法律意见或建议,不得作为法律意见或建议以任何形式被依赖,我们对其不负担任何形式的责任。我们强烈建议您,若有税务问题,请立即咨询专业的税务律师或税务顾问。

Disclaimer: This article and any content herein are general introduction for readers only, and shall not constitute nor be relied on as legal opinion or legal advice in any form. We assume no liability for anything herein. If you need help about tax, please talk to a tax, legal or accounting advisor immediately.