401(k)是美国私营企业流行的退休账户,名字来源于IRC Section 401(k)。它是一种defined contribution plan。Defined contribution意指员工自主选择存入金额(contribution),盈亏自负;与之相对的defined benefit plan则由公司负责的一个统筹账户,福利(benefit)是固定的,根据员工的工作年限等在其退休时以年金形式发放。

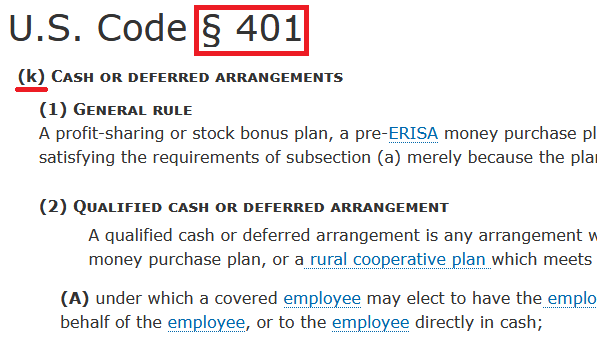

Section 401(k)在1978年由Revenue Act加入tax code。标题deferred arrangement,是指公司代员工从paycheck中扣除一部分存入,获得延税优惠,延至离职或退休后再取出。1980年,Ted Benna将此条重新解释,设计了雇主匹配(employer match),以免税和employer match激励了员工存入的积极性。401(k)的名称不胫而走,很快流行。

IRS在1981年颁布了401(k)的regulation。2006年之后401(k)可以有Roth选项,此为Roth 401(k)。401(k)内部也在2010年后出现了in-plan Roth rollover。同时401(k)也可以向不同类型的IRA作rollover。这些发展生成了今天复杂的退休计划结构。

本文介绍401(k)账户的主要结构以及基本的存入取出规则。

401(k) Subaccounts

常见的401(k)结构

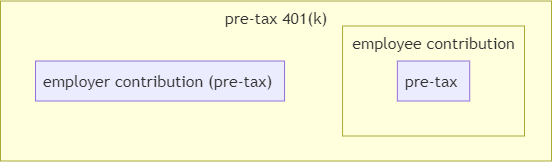

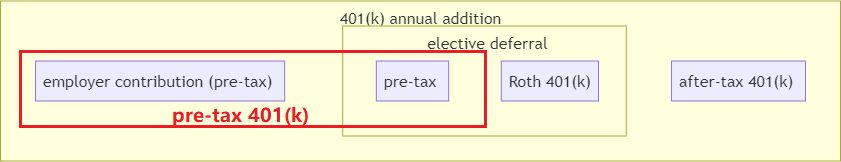

如图,最常见的401k结构包括了员工存入(employee contribution)以及雇主存入(employer contribution)。Employer contribution部分一定是税前收入(pre-tax),而employee contribution则按401(k) plan有不同的选项。

在最常见的pre-tax 401(k) plan中,employee contribution也是pre-tax,我们将这种plan称之为pre-tax 401(k),其税务规则与traditional IRA类似,即存入免税,取出收税。网络上401(k)的基础性介绍大部分是关于pre-tax 401(k)。与IRA类似,员工也大都知晓employee contribution有一个”IRS limit”(在2022年是20500)。超过该限额会引起不必要的麻烦(后有专文介绍超出后的补救办法)。

完整的401(k)结构

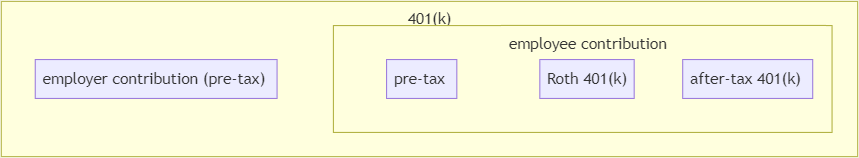

2006年以后,很多雇主开始提供Roth 401(k);一些401 (k) plan还有after-tax 401(k)。值得注意的是,Roth 401(k)与after-tax 401(k)并不是单独的401(k) plan,它们是民间对401(k)内subaccount的通俗称呼。

Roth 401(k)是401(k)中的一个subaccount,是Roth IRA与401 (k)的糅合体,存入税后金额,(退休后)取出时免税。

部分401(k) plan还提供after-tax subaccount。税务规则上,读者可以将存after-tax 401(k)类比为traditional IRA的non-deductible contribution:存入的税后收入,取出有pro-rata rule,并且盈利部分属于pre-tax,取出时缴收入税。

可见,pre-tax/Roth/after-tax 401(k)的缴税规则各不相同,但又处在同一个401(k) plan当中。401(k) record keeper负责将每个subaccount的存入记录与盈利记录清楚。从这一点说,俗名Roth 401(k)也有道理,只是在理解下文的elective deferral limit时可能造成误解。

Contribution Limits

Elective deferral

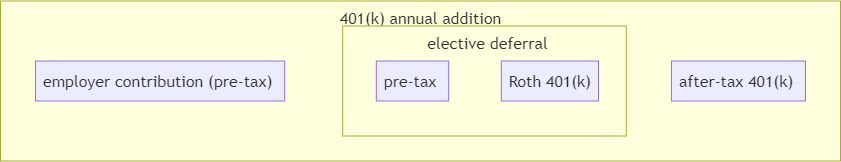

坊间常说的401(k) contribution limit其实是elective deferral limit。

本文题图所引的IRC Section 401(k)即表明401(k)最开始是一个延税计划。所谓elective deferral即员工自愿缴纳的延税款。早期的401(k)计划只有pre-tax contribution,则elective deferral = pre-tax contribution。2006年引入的Roth 401(k)其学名为designated Roth acccount,即将elective deferral的一部分指定为Roth contribution,所以pre-tax 401(k)与Roth 401(k)分享elective deferral的限额。After-tax account的出现早于pre-tax 401(k),当时的deferral专指pre-tax deferral,因此after-tax account虽也有部分延税功能,但不计入elective deferral。

简言之

elective deferral = pre-tax empolyee contribution + Roth 401 (k)

IRC Sec. 402(g)规定了elective deferral的限额(402(g) limit)。

Annual addition and catch up

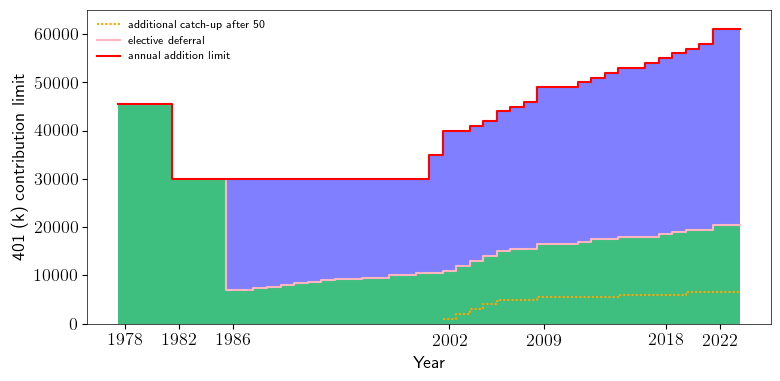

整个401(k)的存入金额称为annual addition,它首先不能超过这份工作的总收入,其次IRC Sec. 415(c)规定了annual addition的限额(415(c) limit)。最后50岁以上的员工可以存catch-up contribution,这既不属于elective deferral,也不属于annual addition。

这些数值IRS每年会根据通胀调整,2022年的数值如下表

| elective deferral (employee contribution) | annual addition (total limit) | catch-up |

| 20500 | 61000 | 6500 |

根据这些限制,我们可以很容易计算出after-tax contribution limit

after-tax 401(k) limit = annual addition limit - elective deferral - empolyer match

历年的数值如图:

Multiple plans

拥有多位雇主或不同401(k) plan的朋友需注意,elective deferral统计所有qualified retirement plan (401(k),403(b)…),拥有多个plan不能增加elective deferral limit。2022年的总额为20500。但annual addition limit只适用于单个plan,有多个plan的读者可以在每个plan存到annual addition limit,IRS给出了例子:

Example 1 : In 2019, Greg, 46, is employed by an employer with a 401(k) plan, and he also works as an independent contractor for an unrelated business and sets up a solo 401(k). Greg contributes the maximum amount to his employer’s 401(k) plan for 2019, $19,000. He would also like to contribute the maximum amount to his solo 401(k) plan. He is not able to make further elective deferrals to his solo 401(k) plan because he has already contributed his personal maximum, $19,000. He would also like to contribute the maximum amount to his solo 401(k) plan.

在这个例子中Greg拥有两个401(k) plan。其中一个存满了2019年的elective deferral limit,因此在另一个plan中他无法再存入elective deferral,但可以存elective deferral之外的部分。

However, he has enough earned income from his business to contribute the overall maximum for the year, $56,000. Greg can make a nonelective contribution of $56,000 to his solo 401(k) plan. This $56,000 limit is not reduced by the elective deferrals Greg made under his employer’s plan because the limit on annual additions applies to each plan separately.

这个例子中Greg为他自己的solo 401(k)存入了non-elective contribution,这是他作为self-empolyment雇主身份存入的employer contribution,并不是作为员工身份存入的elective deferral,所以仍然可以在该solo 401 (k) 内存到该plan的annual addition limit。

值得注意的是,annual additions applies to each plan separately的条件是401(k) plan的主体之间没有legal overlap or affiliated relationship。很多情况可以通过常识判断(例如同一雇主或子公司),更精确的定义以及复杂的情况请咨询律师。

Employer Contribution

雇主存入可分为employer match和nonelective contribution。前者是401(k)的发明,雇主的存入按一定规则匹配员工的存入,从而鼓励员工使用该401(k) plan。后者的称谓nonelective与elective deferral相对,表示这不由员工,而完全由雇主决定。这一类employer contribution,员工即使不存elective deferral,雇主也会存入。

Vesting schedule

“Vesting” in a retirement plan means ownership. -- by IRS

员工存入401(k)的资金会立即100% vest,即将所有权转让给401(k)这个trust(由trustee代管,401(k)的creditor protection即来自于此安排)。

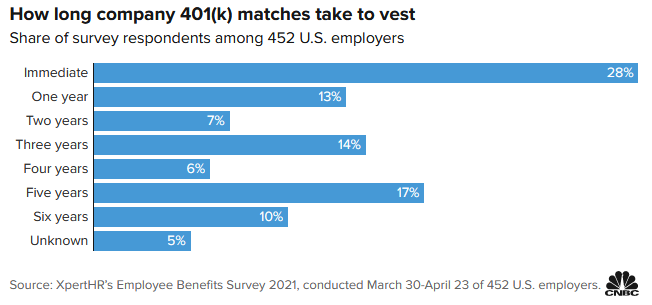

但employer contribution的所有权从雇主转到401(k)则可能需要等待一段时间(例如两年),这即是vesting schedule,拿过RSU的读者应该不陌生。根据CNBC报道,只有28%的雇主提供100% immediate vesting。

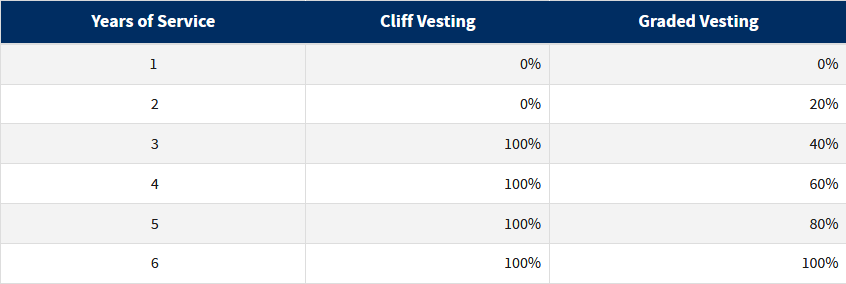

IRC Sec. 411规定了minimal vesting schedule。对于401(k)这样的define contribution plan,最低要求是3-year vesting 或者2 to 6 year vesting。IRS将这两种vesting schedule称为cliff vesting和graded vesting:

由表可知,对于cliff vesting,入职前两年是拿不到丝毫employer contribution的。短期内打算跳槽的朋友,弄清vesting schedule后再决定是否存401(k)。

Forfeiture

在尚未达到100% vested时离职了,那么employer contribution中non-vested部分怎么处理呢?

这部分employer contribution暂时不属于员工,但雇主也不能立即收回。这笔钱会继续存在于401(k)中,直到满足forfeiture的条件。这些条件可以是如下任何一个:

- 员工将整个401(k) plan rollover至IRA,即vested部分的401(k)资金已清空

- 员工满足IRC Sec. 410(a)(5)定义的break in service,例如连续5年没有回到这家公司工作

满足条件后,non-vested employer contribution变成forfeiture,雇主可将之收回,抵消401(k)费用,或作为employer contribution发给其他员工。

若有non-vested部分,且在短时间内有可能重回老东家可能性,可以考虑保留401(k),以便将来拿回这部分employer contribution。

Nondiscrimination tests

ADP/ACP tests

为了防止401(k)计划过于优待高收入员工,IRC Sec. 401(k)以及Sec 401(m)分别制定了两种nondiscrimination test,称为Actual Deferral Percentage (ADP) Test和Actual Contribution Percentage (ACP) Test。

这两种测试首先将参与401(k)的员工分成高收入人群和低收入人群。要通过ADP test,高收入员工elective deferral的比例和总量不能超过低收入员工太多;而ACP test则是类似的对两类员工employer contribution或者after-tax contribution比例和总量的要求。可见这两个测试覆盖了401(k)内的各个子账户。具体的标准可参考IRS和investopedia的介绍文章。

ADP/ACP可能会产生额外的401(k)存入限制

以上虽然401(k) plan是对雇主的要求,但雇主为了通过nondiscrimination test,其补救和预防措施(参考IRS网页)也会间接影响到员工福利。

首先,假如一个401(k) plan当年没有通过nondiscrimination test,则雇主可以选择给低收入员工做nonelective contribution,用增加employer contribution的方式通过test。当然,雇主也可以选择退回部分高收入员工的存入款,给他们做一次corrective distribution。

其次,nondiscrimination test每一年都会评估一次。雇主为了通过测试,可能会对高收入员工的401(k) contribution设额外的限制,即高收入员工可能无法存满税法规定的elective deferral和annual addition limit。一些公司的401(k) plan不设置after-tax 401(k)可能也出于通过ACP test的考虑。

最后,雇主可能会选择免于ADP/ACP test的safe harbor 401(k) plan。作为交换,safe harbor plan的条件是100% immediate vest(即没有vesting schedule)。同时employer contribution必须在safe harbor plan指定的三种方式中选一种(大约是至少工资4%的employer match或者3%的nonelective contribution,具体可参考此文)。

名词辨析:traditional 401(k)

一部分网站仿照traditional IRA,将pre-tax 401(k)称为traditional 401(k)。

这会造成名字冲突。

根据IRS的命名,traditional 401(k)是指employer match可以有vesting schedule,同时必须通过ADP/ACP test的401(k) plan。与之相对的概念不是Roth 401(k),而是safe harbor 401(k)。

本文所指的pre-tax 401(k)其实是401(k)内的两个subaccount,一个是(已经vest的)employer contribution,一个是pre-tax employer contribution。

故而Rollover式子

pre-tax 401(k) -> traditional IRA

表示将这两部分pre-tax money转到traditional IRA中。

Distribution

401(k) plan中各subaccount的取钱规则稍有不同,我们之后分节介绍。其中elective deferral的部分在Sec. 401(k)(2)(B)(i)统一限制了取出条件,不得早于

- 员工离职,去世或残疾

- 员工年龄达到59.5岁

- 其他一些hardship条件等

以上条件是“或”的关系。由此可以推断,员工离职前一般无法取出elective deferral(注意,即使愿意交罚款也不行);但若达到59.5岁仍在工作,则在plan允许的情况下可以。

59.5岁是最常见的qualified distribution条件,不达该年龄从401(k)中取钱,计算收入税的部分会有10%的罚金。IRA, 401(k)的罚金规则统一定义在Sec. 72(t),所以这一罚金规则是类似的。

Rule of 55

此为Sec. 72(t)罚金规则的一种例外情况。员工若在满55岁或以上的那一年离职,那么从离职雇主处的401(k)取钱,可免去10%的罚金。员工离职后可以找其他工作。

本规则可用于提早5年退休取钱,今后有专文配合案例分析。

Required minimal distribution (Sec. 401(a)(9))

401(k) plan (包括pre-tax/Roth/after-tax)与 traditional IRA 一样,在持有人年龄超过72岁时,须按照IRS提供的预期寿命表格计算每年最低取出的比例,少取部分有50%的罚金。

Creditor Protection

Creditor protection或者asset protection是指财产在诉讼中被保护不受清算的影响。

401(k)内的财产在取出前,所有权属于401(k) trust。1974年通过的Employee Retirement Income Security Act(ERISA)为401(k)这样的qualified retirement plan提供了creditor protection。其Sec. 206(d)(1)的anti-alienation provision规定了401(k)内的财产不可转移给第三方。

ERISA protection几乎能挡住所有的债主,明显的例外只有两个:IRS和离婚时的配偶。

在执行rollover时

401(k) -> IRA

ERISA对bankrupacy creditor的保护被IRA继承,但对non-bankrupacy creditor的保护则受州法律限制,在大部分州仍然是继承的。

总而言之,401(k)与IRA的creditor protection级别都很高,差别不大。

总结

本文介绍了401(k) plan的总体结构。

为了弄清楚401(k)的contribution limit,我们先介绍了401(k)内部的pre-tax/Roth/after-tax subaccounts,然后引出了elective deferral和annual addition这些概念。对于contribution limit来说,nondiscriminative test引导雇主的调整也可能引入其他的存入限制。

Employer contribution需注意vesting schedule。在入职前预估vested部分,规划401(k)存入量。在离职时考虑non-vested部分及未来回到该公司的可能性。

结尾,我们简述了ERISA为401(k)提供的creditor protection。

参考资料:Publication 7334, IRS 401k overview, EmployeeFiduciary: 401k contribution, ACP/ADP(Forbes), investopedia: creditor protection, irahelp:creditor protection

免责声明:本文及其中任何文字均仅为一般性的介绍,绝不构成任何法律意见或建议,不得作为法律意见或建议以任何形式被依赖,我们对其不负担任何形式的责任。我们强烈建议您,若有税务问题,请立即咨询专业的税务律师或税务顾问。

Disclaimer: This article and any content herein are general introduction for readers only, and shall not constitute nor be relied on as legal opinion or legal advice in any form. We assume no liability for anything herein. If you need help about tax, please talk to a tax, legal or accounting advisor immediately.